Kreditgespräche erfolgreich führen: Bestandsaufnahme

Die Bestandsaufnahme Ihrer Bankbeziehung: Voraussetzung für VerhandlungserfolgeUnternehmen kennen es aus Verhandlungen mit Lieferanten wie mit...

Ihre Verhandlungsmachtposition in Kreditgesprächen

Dieser Begriff mag mit Bezug auf Kreditgeber wie Banken, Sparkassen, Leasing- und Factoring-Gesellschaften oder Internetportale erst einmal ungewöhnlich sein. Doch letztlich sind die Beziehungen zu diesen Geschäftspartnern genauso einzuordnen wie zu allen anderen Lieferanten: Es sind Ihre Liquiditäts-Lieferanten. Und natürlich versuchen Unternehmen, ihre Verhandlungsposition gegenüber ihren Lieferanten im Vorfeld möglichst realistisch einzuschätzen. Denn nicht zuletzt davon hängt der Verhandlungserfolg ab. Warum sollte das gegenüber Kreditgebern anders sein? Worum es dabei geht, schildert dieser Beitrag.

Ist Ihr Unternehmen ein attraktiver Kunde für die Kreditgeber?

Das ist sozusagen die Eingangsfrage in das Thema Verhandlungsmachtposition. Versetzen Sie sich in die Rolle des Kreditgebers: Dieser stellt sich natürlich die Frage, ob er einen „attraktiven“ Kunden vor sich. Diese Frage stellen sich Kreditgeber natürlich für Neukunden aber auch regelmäßig für ihre bestehenden Kunden. Dabei stehen zwei Fragen im Mittelpunkt:

Übrigens: Je höher ein Kreditgeber bei der zweiten Frage das Risiko einschätzt, umso mehr Geld wird er und muss er nach seiner Kalkulation für den Kredit oder die Finanzdienstleistung verlangen – Risiko will bezahlt sein.

Der Blick auf das Geschäftsmodell des Unternehmens

Die ersten Antworten auf seine beiden Fragen erhält der Kreditgeber mit einem Blick auf das Geschäftsmodell oder auch die Strategie des Unternehmens:

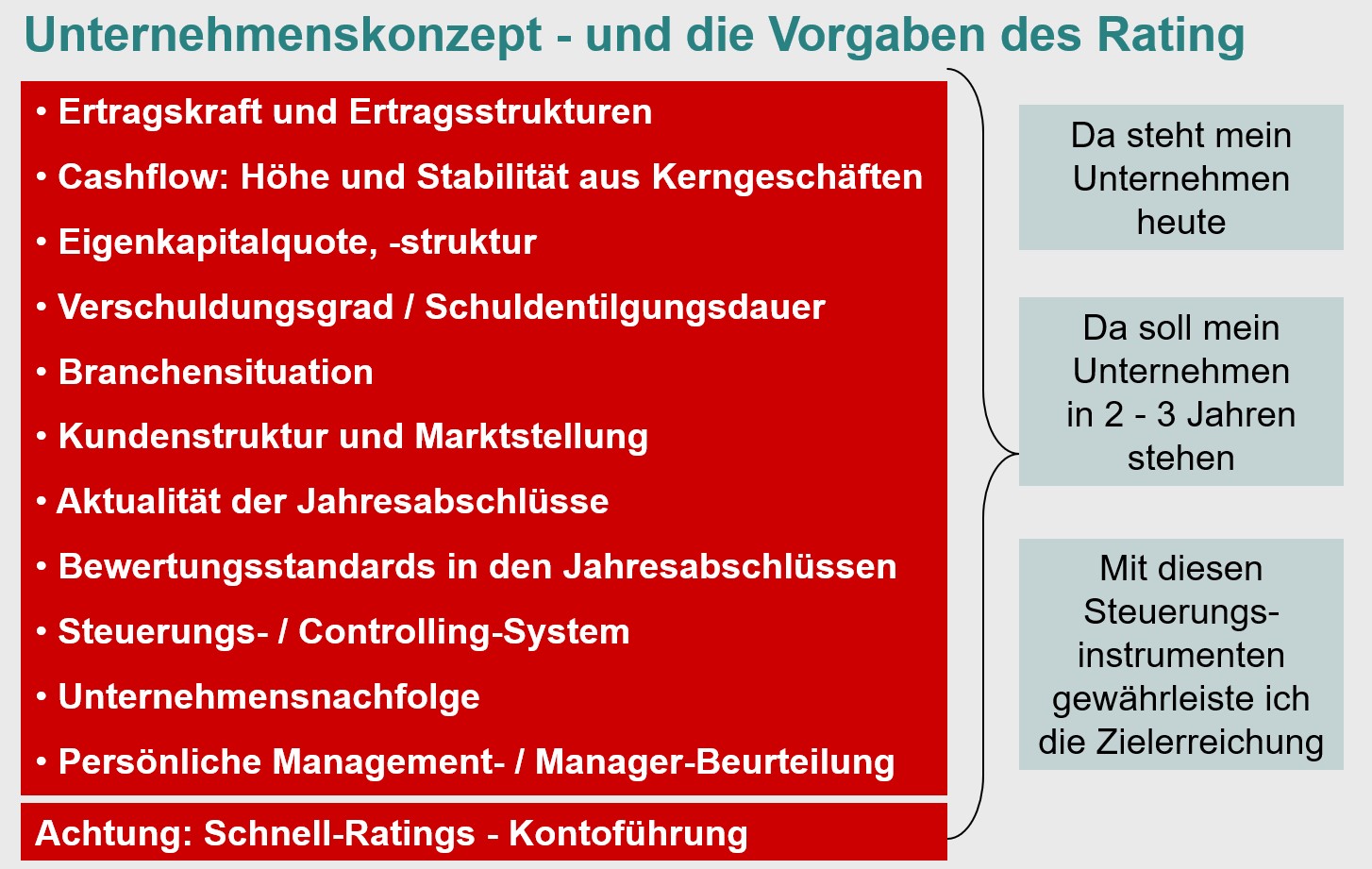

Im Umkehrschluss bedeutet das für Unternehmen: Das eigene Geschäftsmodell sollte Kreditgebern umfassend und transparent dargestellt und erläutert werden. Idealer Hinweise gibt es dazu eine schriftliche Ausarbeitung im Sinne eines „Unternehmenskonzeptes“. Das muss kein seitenfüllender Aufsatz sein – auch eine aussagefähige stichwortartige Übersicht kann diesen Zweck erfüllen. Dabei bedeutet Zweck: Nicht branchenkundige Mitarbeitende des Kreditgebers sowohl in der direkten Kundenbetreuung wie in der nachfolgenden Sachbearbeitung / Risikoanalyse sollten sich auf dieser Grundlage ein möglichst zutreffendes Bild des Unternehmens machen können. Mehr zu den Anforderungen an Kreditunterlagen lesen Sie demnächst im Beitrag „Kreditunterlagen als Erfolgsfaktor in Kreditgesprächen“.

Die Unterlagen des Kreditnehmers sind für den Kreditgeber dann die Grundlage für den zweiten Schritt: Das Erarbeiten der drei entscheidenden Parameter für eine Kreditentscheidung.

Entscheidungsparameter 1: Risikoklassifizierung oder Rating

Die Bankenaufsicht BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) verlangt von allen Kreditinstituten in den MaRisk (Mindestanforderungen an das Risikomanagement der Kreditinstitute), dass diese jeden Kredit durch eine Risikoklassifizierung bewerten als Grundlage für jede Kreditentscheidung:

Die dabei von Kreditgebern verwendeten Systeme werden allgemein als Rating bezeichnet. Alle Kreditinstitute verwenden eigene Ratingsysteme. Diese unterscheiden sich sowohl in den Kennzahlen wie den qualitativen Fragen voneinander (siehe nachstehende Erläuterungen). Auch die verwendeten Datenbestände sind unterschiedlich zusammengesetzt. Alle Sparkassen nutzen das gleiche System. Das gilt ebenso für alle Genossenschaftsbanken. Bei beiden Verbünden werden die Datenbestände bundesweit geführt.

Für Finanzdienstleister wie Leasing- und Factoring-Anbieter oder Internetportale sind die Vorgaben z.T. weniger ausführlich. Aber auch diese verwenden Systeme mit der gleichen Zielrichtung. Diese sprechen oft nicht von Rating sondern von Scoring oder Algorithmen.

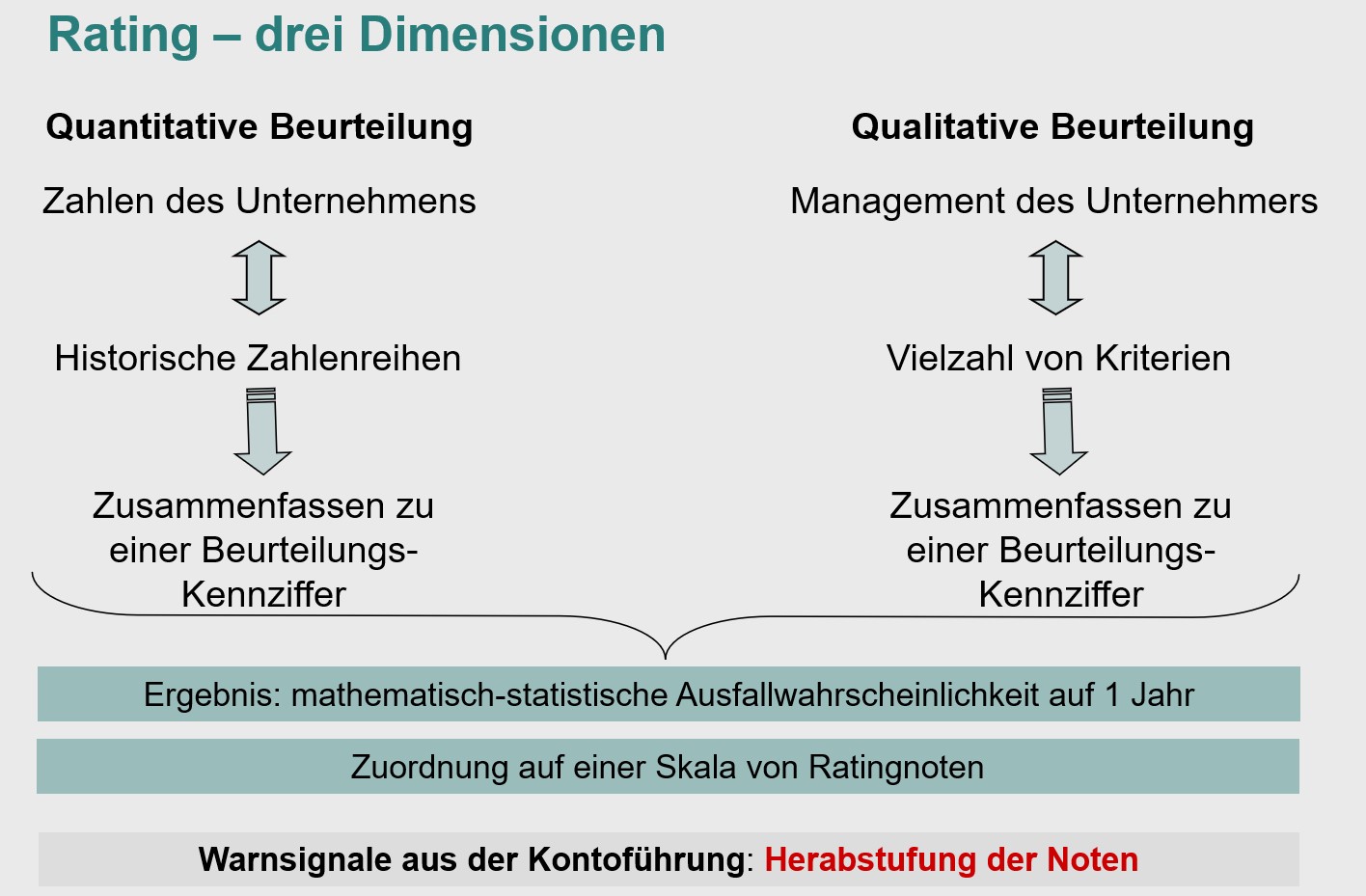

Ein Ratingsystem kann in Kurzform wie folgt beschrieben werden:

Das hier beschriebene Ratingsystem ist ein sog. Voll-Rating oder Jahresabschluss-basiertes Rating.

Daneben verwenden Kreditgeber für kleinere Kunden sog. Schnell-Ratings oder kontoführungs-basierte Ratings. Diese nutzen nur Daten aus der Kontoführung des Kunden und laufen vollautomatisch ab – siehe der Hinweis oben auf die Bedeutung der eigenen Kontoführung. Jeder Kreditgeber entscheidet im Rahmen seiner eigenen Kreditrisikostrategie selber was er unter „kleineren Kunden“ versteht. Tendenziell gilt: Je größer eine Bank oder Sparkasse ist (Indikator dafür ist die Bilanzsumme), desto größer werden auch diese kleineren Kunden im sog. „nicht-risiko-relevanten“ Kreditgeschäft definiert.

Aus dieser Beschreibung der Risikoklassifizierung oder des Ratings als wesentlichem Entscheidungsparameter für Kredite ergeben sich Schlussfolgerungen für Unternehmen:

Das wiederum bedeutet: Unternehmen müssen ihre Kreditgeber danach fragen. Denn leider geben die meisten Kreditgeber diese Informationen nicht aktiv an ihre Kunden weiter. Banken und Sparkassen haben durchaus kundenbezogene Informationen für ihre Kunden über die Ergebnisse des individuellen Ratings. Nur leider werden diese nur selten aktiv eingesetzt. Also fragen Sie z.B. Ihre Sparkasse nach dem „Stärken-Potenzial-Profil“ Ihres Unternehmens, Ihre Genossenschaftsbank nach dem „Rating- oder Unternehmens-Exposé“ oder die Commerzbank nach dem „Rating-Report“ etc.

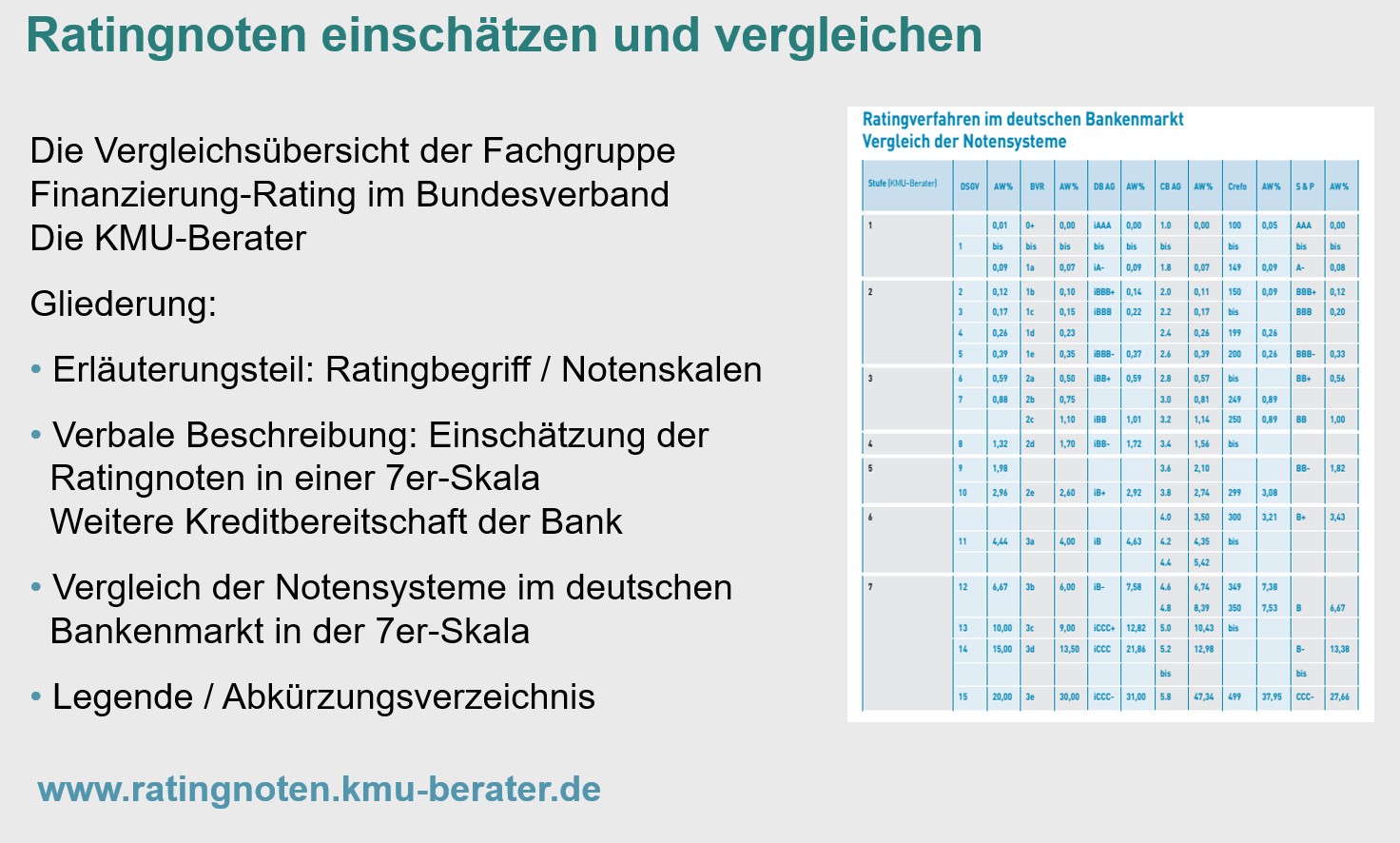

Wenn Sie darüber hinaus eine „neutrale“ Einschätzung zu der Frage suchen, was die jeweilige Ratingnote für die weitere Kreditvergabebereitschaft wohl bedeuten wird, dann gibt Ihnen dazu der „Ratingnotenvergleich“ des Bundesverband Die KMU-Berater Auskunft: Die Finanzierungsexperten in der Fachgruppe Finanzierung-Rating des Verbandes haben diesen Vergleich auf der Basis ihrer vielfältigen Beratungserfahrungen und Kontakte mit Kreditgebern erstellt.

Entscheidungsparameter 2: Kapitaldienstfähigkeit

Bereits zu Beginn dieses Beitrages wurde die Frage der Kreditgeber angesprochen, ob der Kunde wohl künftig alle seine Verbindlichkeiten aus der Finanzierung pünktlich und vollständig wird leisten können? Das ist die Frage nach dem Kreditrisiko. Gleichzeitig ist es die Definition der Kapitaldienstfähigkeit. Und diese ist der zweite entscheidende Parameter: Wenn nach der Berechnung der Bank die Kapitaldienstfähigkeit nicht gegeben ist, ist eine Kreditvergabe höchst unwahrscheinlich.

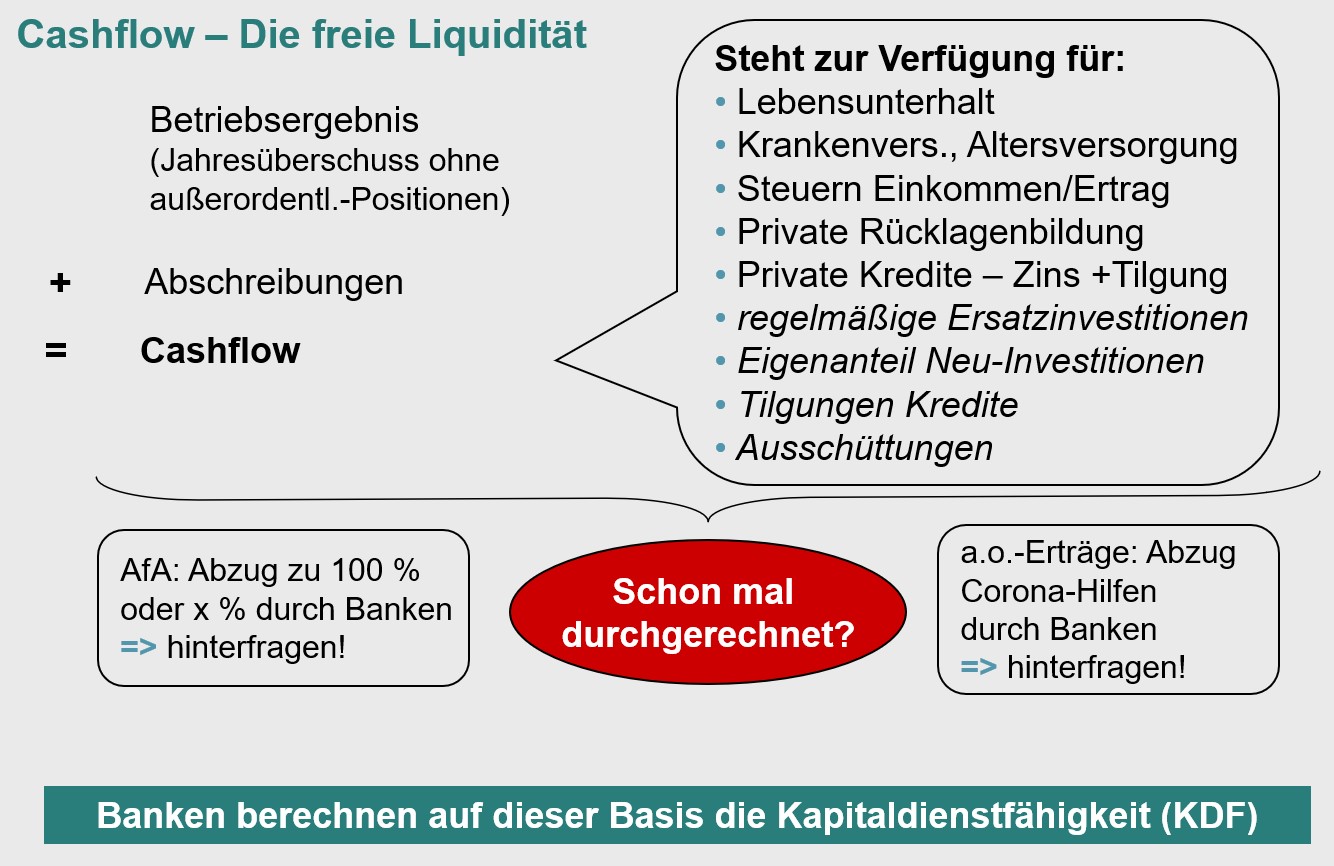

Daher ist es für Unternehmen sehr sinnvoll, die Kapitaldienstfähigkeit vor einem Kreditgespräch selber zu berechnen. Die Rechenwege der Kreditinstitute und Finanzierungsdienstleister unterscheiden sich wie die Ratingsysteme im Detail mehr oder weniger deutlich. Es gibt jedoch ein Grundschema, das Unternehmen für die eigene Berechnung nutzen können. Dieses Grundschema ist eine Cashflow-Berechnung in der einfachsten Variante: Der Cashflow ist in Euro gerechnet die Liquidität, die einem Unternehmen nach Abzug aller Kosten in einem Jahr zugeflossen ist. Basis für die Berechnung ist die letzte Gewinn- und Verlustrechnung (GuV) - oder auch eine vollständige, abschlussnahe Dezember-BWA:

Jahresüberschuss

abzüglich eventuell vorhandener außerordentlicher / neutraler Erträge

zuzüglich eventuell vorhandener außerordentlicher / neutraler Aufwendungen

plus Abschreibungen auf das Sachanlagevermögen

= Cashflow

Die außerordentlichen / neutralen Posten der GuV werden bereinigt, da es darum geht, den dauerhaften Cashflow zu ermitteln.

Die Abschreibungen werden addiert, weil diese vor dem Jahresüberschuss als Kosten abgezogen wurden; Abschreibungen sind aber die einzige Kostenart, für keine Liquidität abfließt bzw. die nicht bezahlt werden muss; daher können sie hier in der Liquiditätsbetrachtung wieder addiert werden.

Der im Schritt 1 ermittelte Betrag steht in der Regel am Ende des Jahres dem Unternehmen aber nicht mehr vollständig zur Verfügung: Das Unternehmen hat aus diesem Liquiditätszufluss bereits verschiedene Positionen bezahlt:

Unternehmen sollten sich von Ihren Kreditgebern deren Kapitaldienstfähigkeitsberechnungen (KDF-Berechnungen) zeigen lassen. Diese werden anders aussehen, als die hier verwendete Darstellung - vermutlich auf den ersten Blick komplizierter. Aber alle folgen der hier dargestellten Logik.

Dabei gibt es aktuell aus betriebswirtschaftlicher Sicht zwei Problemstellungen in der KDF-Berechnungen vieler Kreditgeber. Problemstellung deshalb, weil die beiden nachfolgend geschilderten Berechnungen oft zu einer nicht mehr gegebenen KDF führen:

Das Ergebnis in der Berechnung der Bank kann also vom selber berechneten Betrag mehr oder weniger deutlich abweichen. Besprechen Sie die Abweichungen, um diese zu verstehen und ggf. die eigene Berechnung zum Zweck der Vorbereitung von Kreditgesprächen anzupassen.

Ergänzender Hinweis: Hier wird die einfachste Variante einer Cashflow-Berechnung vorgestellt und verwendet. In der Betriebswirtschaft gibt es weitere vertiefende Berechnungswege für den Cashflow. Für die Verwendung im Zusammenhang mit der KDF ist die hier genutzte einfache Darstellung ausreichend.

Entscheidungsparameter 3: Sicherheiten und Blankoanteil

Kreditgeber und vor allem die Kreditinstitute versuchen, ihr Kreditrisiko zu reduzieren, in dem sie von ihren Kreditnehmern Sicherheiten zur Unterlegung der Kredit verlangen. Diese Sicherheiten bewerten die Kreditgeber nach bestimmten Regeln. Die dabei ermittelten Werte sind meistens deutlich niedriger als die Wertvorstellungen, die die Unternehmen mit diesen Sicherheiten verbinden. Näheres dazu lesen Sie demnächst im Beitrag „Kreditsicherheiten verhandeln“.

Von dem zur Verfügung gestellten Kredit ziehen die Kreditgeber den von ihnen ermittelten Sicherheitenwert ab – die Differenz ist das sog. Blankovolumen. Das Blankovolumen in Prozent des Kreditbetrages ist der Blankoanteil.

Die hier auf den einzelnen Kredit abgestellte Betrachtung wird ebenso auf die Summe aller Kredite und die Summe aller Sicherheiten angewandt – es ergibt sich der Blankoanteil des Gesamtengagements des Kreditnehmers. Damit ist der dritte Entscheidungsparameter gegeben.

Auch hier gilt: Unbedingt mit den Kreditgebern über die Bewertung der gegebenen Sicherheiten sprechen. Denn Unternehmen müssen den Blankoanteil des Gesamtengagements kennen, um ihre Verhandlungsmachtposition einschätzen zu können.

Die drei Parameter in der Kreditentscheidung

In einer Kreditentscheidung stehen die besprochenen drei Parameter in einer bestimmten Hierarchie:

Es kann allerdings die Situation eintreten, dass eine Bank wegen schlechtem Rating und/oder nicht gegebener KDF einen weiteren Kredit ablehnt aber trotzdem weitere Sicherheiten verlangt – für die bestehenden Kredite (sog. Nachbesicherung).

Zum Autor:

Carl-Dietrich Sander war neun Jahre Vorstandsmitglied einer Bank und unterstützt seit 20 Jahren als UnternehmerBerater kleine und mittlere Unternehmen in der kaufmännischen Unternehmensführung. Er ist tätig als Berater, Moderator, Referent und Autor.

Alle Artikel der Beitragsreihe "Kreditgespräche erfolgreich führen

Die Bestandsaufnahme Ihrer Bankbeziehung: Voraussetzung für VerhandlungserfolgeUnternehmen kennen es aus Verhandlungen mit Lieferanten wie mit...

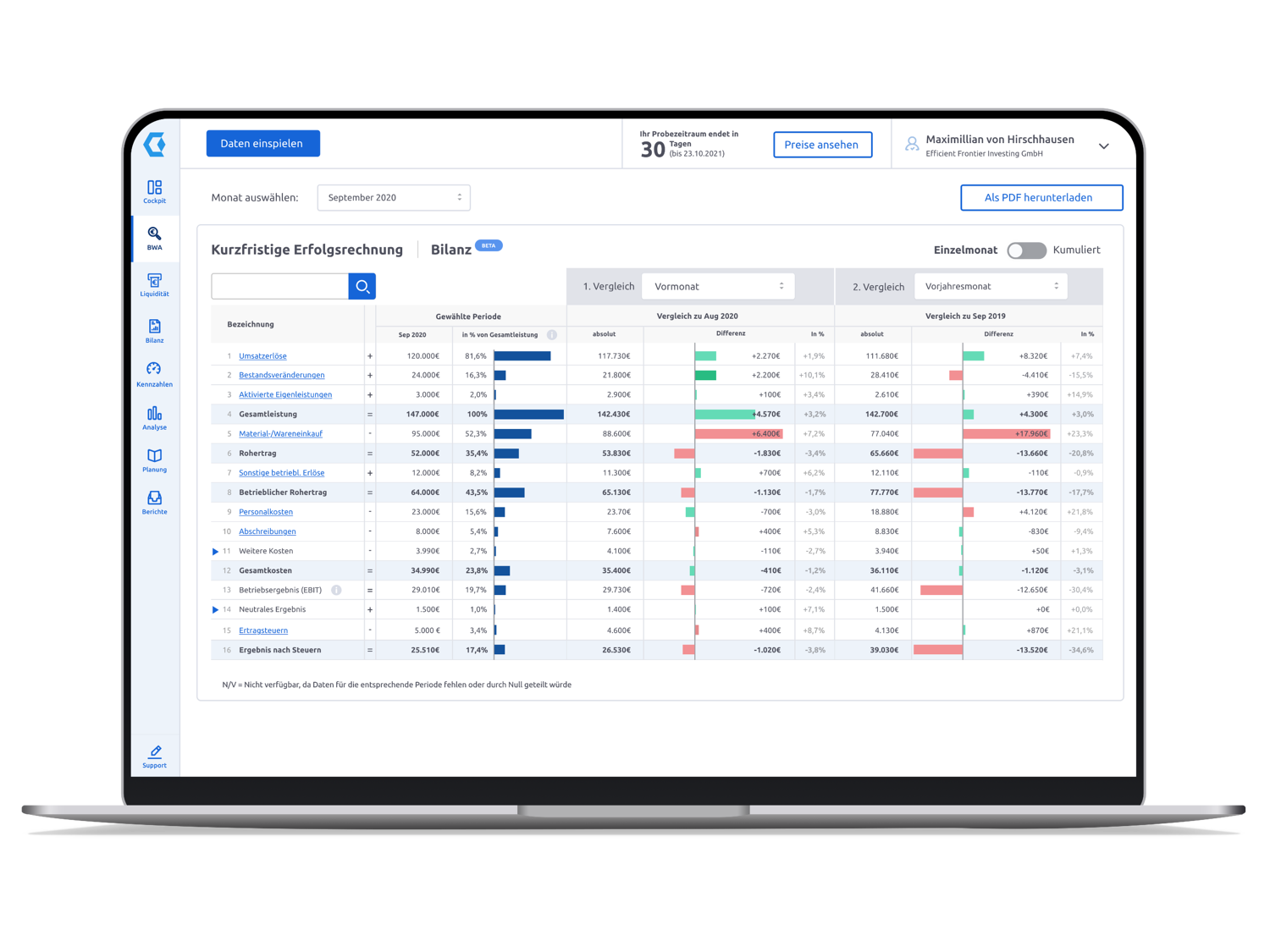

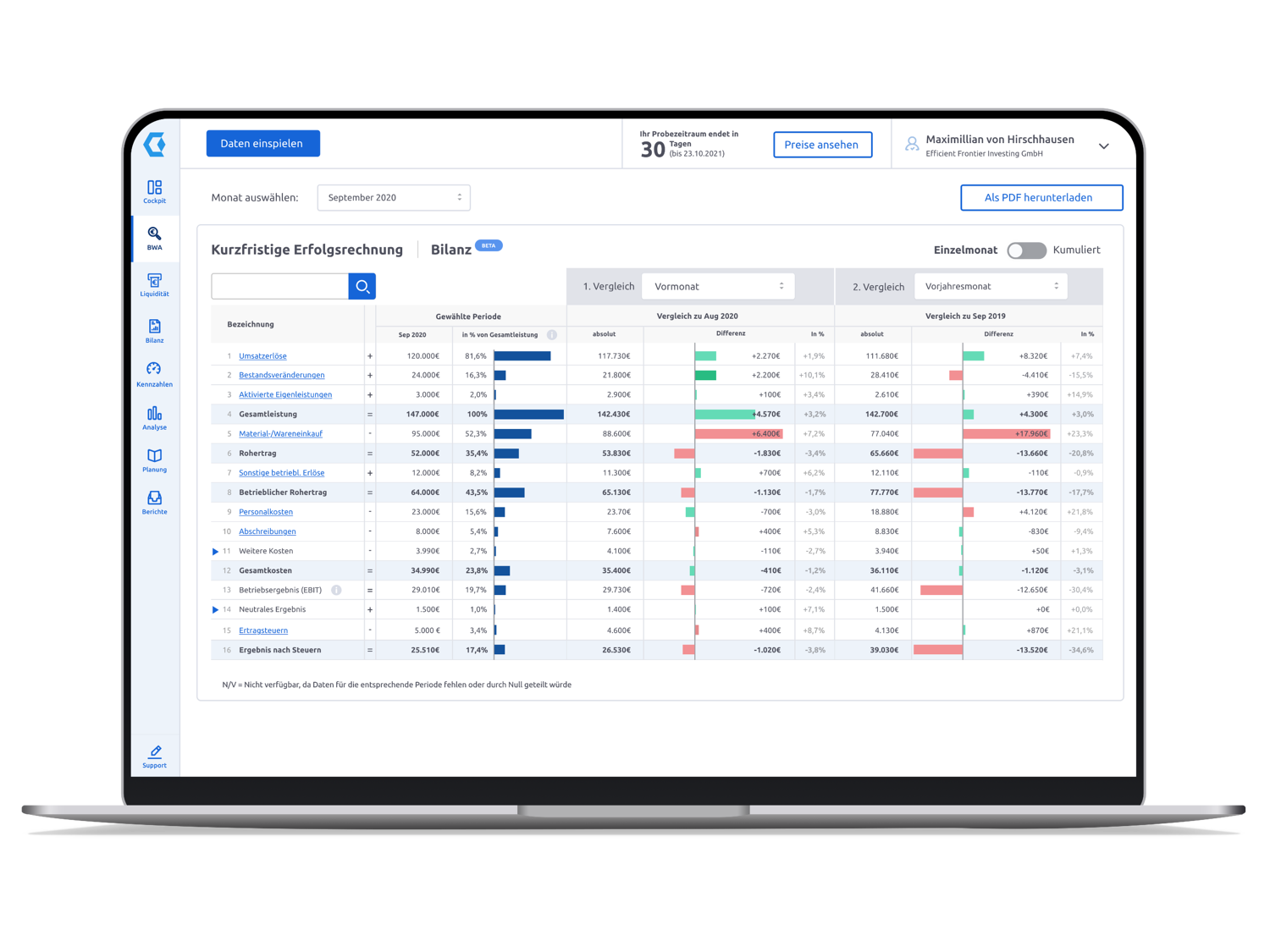

Mit der BWA die unternehmerischen Ziele verfolgen

BWA 2: Kostentreiber erkennen, Kosten steuern